Steuergesetzgebung und Digitale Gesellschaft

Die Steuergesetzgebung

Steuern sind auch ein Mittel um Anreize von Unternehmen zu setzen sich in einem Land niederzulassen. Wenn man Also im Land A weniger Steuer bezahlt, dann wird ein Unternehmen lieber ins Land A ziehen und nicht ins Land B.

Bei physischen Gütern ist aber die Wahl eines Unternehmensstandortes nicht ganz so einfach. Denn wenn ich Möbel kaufen möchte, dann benötige ich z.B. den Möbelmarkt in meinem Land. Dann werden Umsätze und nachfolgend hoffentlich auch die Gewinne im Land generiert, wo auch die Konsumenten leben.

In der digitalisierten Welt ist aber diese Bindung an physische Standorte nicht mehr notwendig. Ein Stück Software, ein Musikstück, ein Film, Fotos, Bücher, etc. können eigentlich überall auf der Welt angeboten werden. Es gibt keine Verbindung mehr zwischen Ort des Angebotes und dem Ort wo der Konsument lebt.

In diesem Fall kann also ein Unternehmen auch frei wählen wo es seinen Firmensitz hat. Es wählt also das Land in dem es am wenigsten Steuern zahlt. Das ist vollkommen klar.

Nun ist es innerhalb der Europäischen Union so, dass die einzelnen Mitgliedsstaaten in Konkurrenz untereinander stehen. Nehmen wir an, das Land A verlangt 25% Steuer vom Gewinn eines Unternehmens. Das Land B möchte den Anbieter dazu bewegen, dass es seinen Hauptsitz in sein Land verlegt – und bietet daher 10% Steuersatz an. Das Land C meint es sei besser noch ein wenig zu bekommen statt gar nichts – und bietet 5% – und das nächste Land bietet dann 2,5%. Genau das passiert momentan innerhalb der EU. Die Paradebeispiele solcher Länder sind Luxemburg und Irland. Das Problem an diesen Niedrigsteuerregelungen ist, dass sie Ausnahmen sind. Also der Fleischhauer ums Eck zahlt nach wie vor den normalen Steuersatz, nur die großen dicken fetten Fische werden bevorzugt behandelt.

Falls sich jemand schon einmal gefragt hat, warum sich die großen Technologiekonzerne gerade Irland oder Luxemburg für Ihre Europazentrale ausgesucht haben, dann hat man hier die Erklärung gefunden, es ist nicht wegen der guten Luft in Irland und auch nicht wegen des guten Essens in Luxemburg.

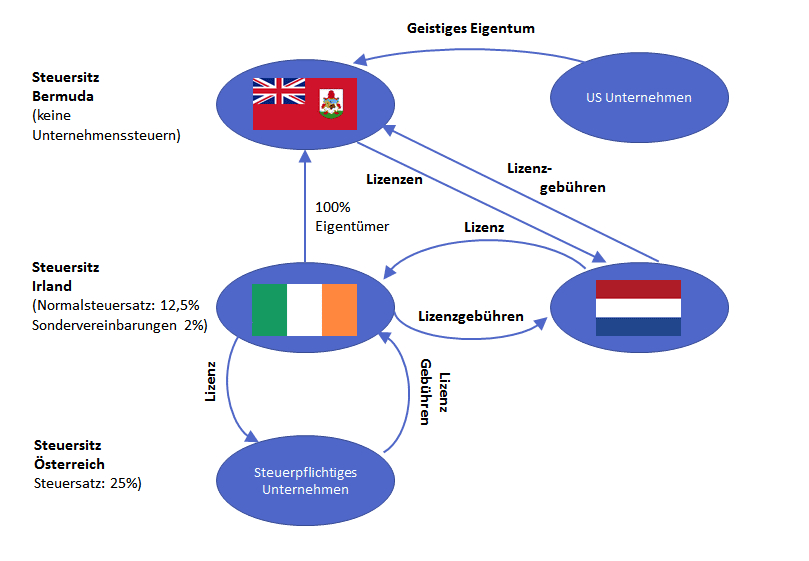

Zusätzlich gibt und gab es eine Reihe von Sonderregelungen die Unternehmen die Möglichkeiten gibt überhaupt keine Unternehmenssteuern abzuführen. Eine beliebte Konstruktion ist der Double Irish with a Dutch Sandwich:

Nehmen wir beispielsweise einen großen US Technologiekonzern, der in Österreich seine Produkte vertreibt.

Der Konzern gründet zwei Irische Unternehmen. Das erste ist ein Unternehmen mit Steuersitz in Irland. Das zweite Unternehmen ist ein Unternehmen auf den Bermudas. Das erlaubt eine Besonderheit im Irischen Steuerrecht. Wenn das Unternehmen operativ nicht in Irland tätig ist, kann es auch im Ausland besteuert werden. Hier wird deswegen die Bermudas gewählt weil es dort keine Unternehmenssteuern gibt. Auf den Bermudas erwirtschaftete Gewinne bleiben also vollkommen steuerfrei.

Der Konzern überträgt nun die Patentrechte oder Markenrechte oder sonstiges geistiges Eigentum an dieses neu gegründete Unternehmen auf den Bermudas. Das Unternehmen in Bermuda räumt einem ebenfalls neu gegründeten Unternehmen in den Niederlanden Rechte (eine Lizenz) ein die Markenrechte oder das geistige Eigentum, dass sich nun im Eigentum des Unternehmens auf Bermuda befindet zu nutzen.

Das Niederländische Unternehmen räumt nun dem ersten neuen Irischen Unternehmen die gleichen Rechte ein. Das Irische Unternehmen zahlt nun Lizenzgebühren an das Niederländische Unternehmen. Diese Konstruktion ist deswegen notwendig, weil bei einer direkten Überweisung an die Firma auf den Bermudas Quellensteuer anfallen würde. Duchr ein Abkommen zwischen den Niederlande und Irland werden Lizenzgebühren von dieser Steuerpflicht ausgenommen.

Das Irische Unternehmen wiederum überlässt diese Rechte dem Österreichischen Unternehmen. Das Österreichische Unternehmen wiederum muß als Gegenleistung für diese Rechte Lizenzgebühren an das Irische Unternehmen abführen. Diese Lizenzkosten sind dann im Regelfall so hoch wie die Gewinne in Österreich wären. Dadurch werden die Gewinne in Österreich vollständig durch die Lizenzgebühren aufgefressen. Es sind daher in Österreich leider keine Gewinne zu versteuern. Die Niederlassung in Österreich nagt ja am Hungertuch.

Damit ist der Gewinn aus Österreich vollkommen unversteuert auf den Bermudas gelandet. Ebenso aus allen anderen Europäischen Ländern. Weder der Fiskus in Österreich, noch der in Irland, Niederlanden haben Steuern gesehen. Und im Steuerparadies Bermudas gibt es ohnehin keine Steuern.

Die neue Einrichtung eines solchen Konstrukts ist seit 2015 nicht mehr möglich. Denn in Irland eingerichtete Unternehmen müssen nun auch ihren Steuersitz in Irland haben. Es gibt aber für Unternehmen die diese Konstruktion bereits nutzen großzügige Übergangsfristen bis 2020.

Aus Sicht der Europäischen Bürger und Konsumenten sind diese Steuerpraktiken abzulehnen, denn warum sollten es große Unternehmen richten können, und keine Steuern auf ihre Gewinne zahlen, während Arbeitnehmer ihre Steuer bereits vom Arbeitgeber abgezogen bekommen. Der Grenzsteuersatz liegt in Österreich immerhin jetzt bei 55%.

Aber auch aus Sicht der lokalen Unternehmen und der Österreichischen Wirtschaft führt eine derartige Besteuerung zu einer Wettbewerbsverzerrung. Der lokale Wirtschaftstreibende führt brav seine Steuern ab. Er konkurriert aber mit Unternehmen die ungleich behandelt werden. Die ungleiche Besteuerung ist Wettbewerbsverzerrend.

Die Europäischen Staaten (aber auch die USA) haben nichts davon. Einzig durch den Steuerwettbewerb unter den einzelnen EU Mitgliedssaaten bleiben ein paar Brösel in einem der Länder (Irland, Luxemburg) hängen. Aus einer gesamtheitlichen Sicht ist das aber ein volkswirtschftlicher Irrsinn der hier angestellt wird. Alle Europäischen Staaten fallen um die Steuerzahlungen um, nur um ein paar wenige Arbeitsplätze für (relativ kleine) Europahauptquartiere in eines der Mitgliedsländer zu zerren.

Die Europäische Union ist dagegen auch machtlos, denn die Steuergesetzgebung fällt in die Kompetenz der Mitgliedsländer. Einzige vernünftige Lösung um solche Stilblüten zu lösen wäre eine Fiskalunion zusätzlich zur Währungsunion.

- Über den Autor

- Artikel

Werner Illsinger ist systemischer Coach, Unternehmensberater sowie Lektor an der FH-Kärnten. Sein Herzensanliegen ist es, dass Arbeit Spaß macht.

Diese kreative Steuerfindung auf Kosten der Beschäftigten und der Bürger ist mir schon lange ein Dorn im Auge!

Das Problem ist ja weniger die Kreativität, als die Gesetzeslage die das zulässt. Bzw. die Politiker die solche Gesetze absichtlich machen, damit sie eine Handvoll Arbeitsplätze in ein Land ziehen.

Schrebergartenpolitik halt ….

LG Werner

IKEA nutzt diese Modelle auch aus. Die Marke IKEA ist so teuer, dass kein Gewinn bleibt: https://t.co/cSmdc4s1YV https://t.co/tAw1vz7GVd

IKEA nutzt diese Modelle auch aus. Die Marke IKEA ist so teuer, dass kein Gewinn bleibt: https://t.co/cSmdc4s1YV https://t.co/tAw1vz7GVd

IKEA nutzt diese Modelle auch aus. Die Marke IKEA ist so teuer, dass kein Gewinn bleibt: https://t.co/cSmdc4s1YV https://t.co/tAw1vz7GVd